2023-01-13 来源 : 医药学术 ,作者医药学术

前 言

重点内容抢先看:

截止至2022年6月,FDA和EMA累积批准541种生物制品(按商品名计)

肿瘤领域依然是生物制品开发热点

单克隆抗体(mAb)在总获批上市的产品中仍占主导地位

至2022年9月,FDA和EMA已累积审批22种针对COVID-19的药物(6种疫苗和16种治疗性药物)

2021年生物制品全球销售总额达到3430亿美元,重组蛋白销售额高达2710亿美元

在2018年1月至2022年6月期间,生物类似物的获批数量持续激增。在此期间,6款ADC、12款核酸药物、9款细胞治疗产品获批上市

PhRMA公布的数据表明,全球有7800多款生物制剂正在进行临床开发,其中1000多种已经进入三期临床试验阶段。

概况

截止至2022年6月,FDA和EMA累积批准541种生物制品(按商品名计),其中包含435种不同的活性成分。由于商业原因,有98种产品在获批后撤市。新上市生物制品的数量估计为443种。

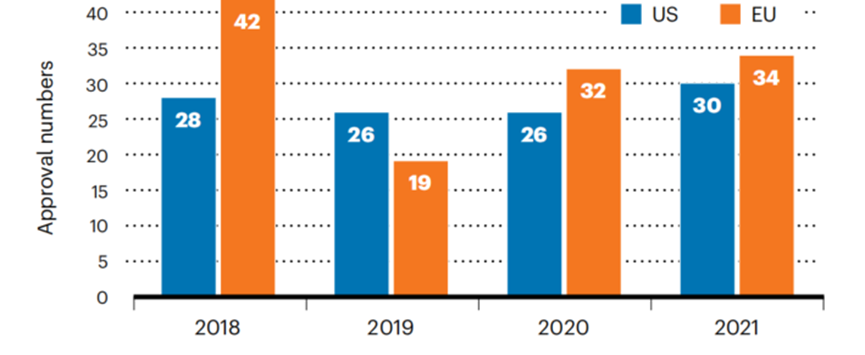

2018年1月-2022年6月获批的品种包括97种单克隆抗体、19种激素、16种核酸/基因治疗产品和16种疫苗(后两类产品有交叉,因为5种(COVID-19)疫苗是基于核酸类药品进行审评的)。除此之外,还包括集落刺激因子(CSFs;12种)、细胞制品(9种)、酶类(8种)、融合蛋白(7种)和凝血因子(6种)。2018-2021年获批生物制品数量见图1。

治疗领域

肿瘤领域是最常见的适应症(50种产品)。其他常见的适应症包括炎症相关疾病(15种产品)、中性粒细胞减少症(12种产品)、COVID-19(11种产品)和糖尿病(10种产品)。其他适应症产品获批较少,其中包括埃博拉病毒(疫苗类:Mvabea、Zabdeno和Ervebo、治疗药物:Ebanga和Inmazeb)、炭疽(吸入治疗产品:Obiltoxaximab SFL)、体重控制和肥胖症(Wegovy)、阿尔茨海默症(Aduhelm)。

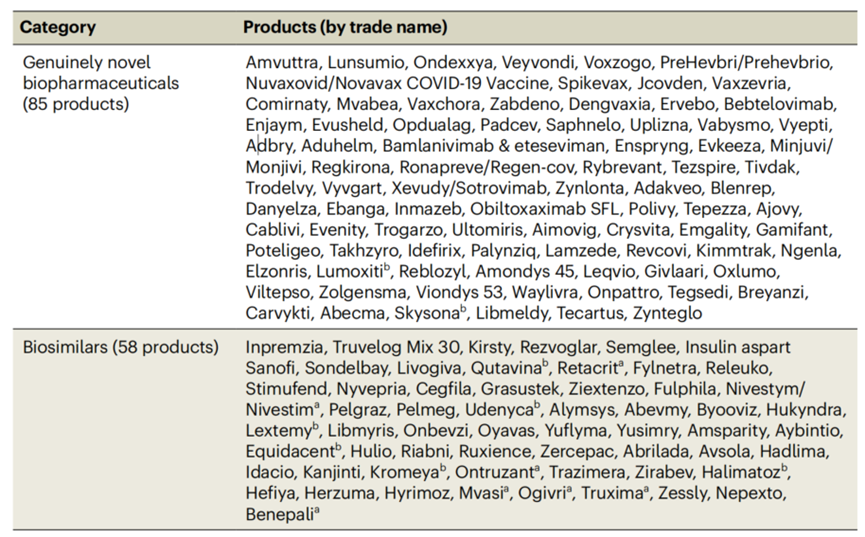

在2018年1月至2022年6月内批准的197种生物制药产品中,90种(46%)按照一类新药申报,其余为生物类似物或在此之前在其他国家或地区获批。121种产品在美国获批上市,其中70种(58%)是一类新药。144种产品在欧盟获批上市,其中65种(45%)是一类新药。在同一时期,FDA共批准了244种新化学实体(NME)。因此,FDA批准的一类生物制品占总批准数的29%(70/244)。

总体趋势

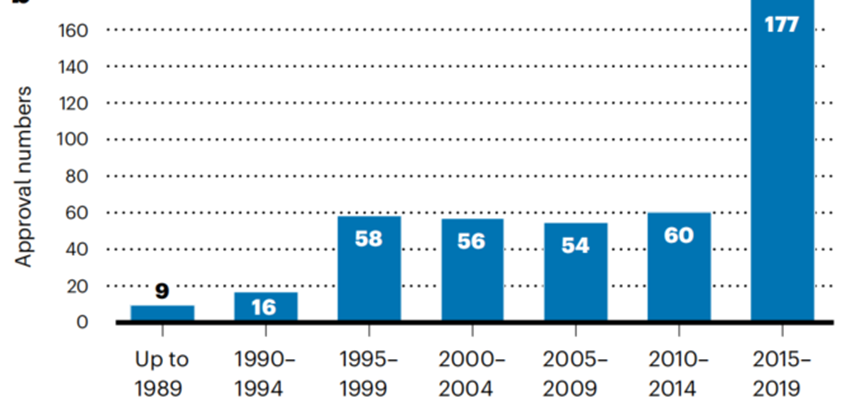

自2015年以来,生物制品批准率持续上升。2015年至2019年,共有177款产品获批上市,创历史新高。2020年1月至2022年6月一年半时间里,又有117种产品获得批准。造成这一现象的原因是,近年来获批上市的生物类似物和“me-too”类产品的数量大幅增加。生物制品获批数量见图2。

图2 生物制品获批数量

单克隆抗体势头依旧猛劲

单克隆抗体(mab)在总获批上市的产品中仍占主导地位,占过去四年批准总量的53.5%(见图3)。从一类新药获批角度看,生物制品的获批数量占新药市场的51%,2014-2018年为49%。表1详细记录了在2018年1月-2022年6月间在FDA/EMA获批的生物制品。

图3 以4年为周期,在同一周期内生物药获批占比

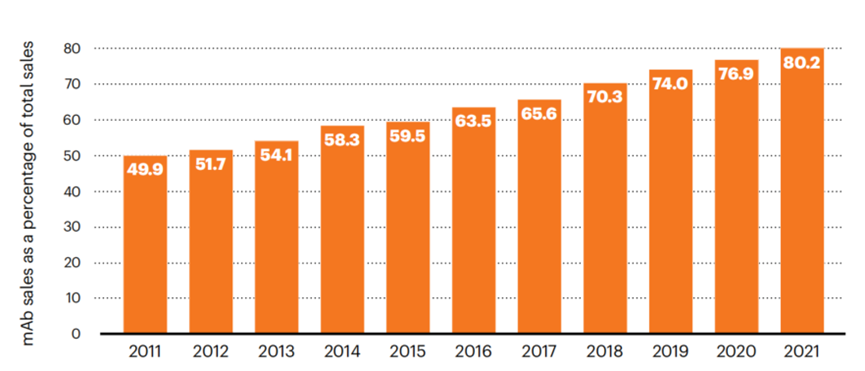

尽管受到COVID-19疫苗销售额的影响,单克隆抗体销售额占比依然稳步增长:2021年,单克隆抗体全球销售额占市场总额的80%。

图4单克隆抗体全球销售占比。数据来源:LaMerie Business Intelligence

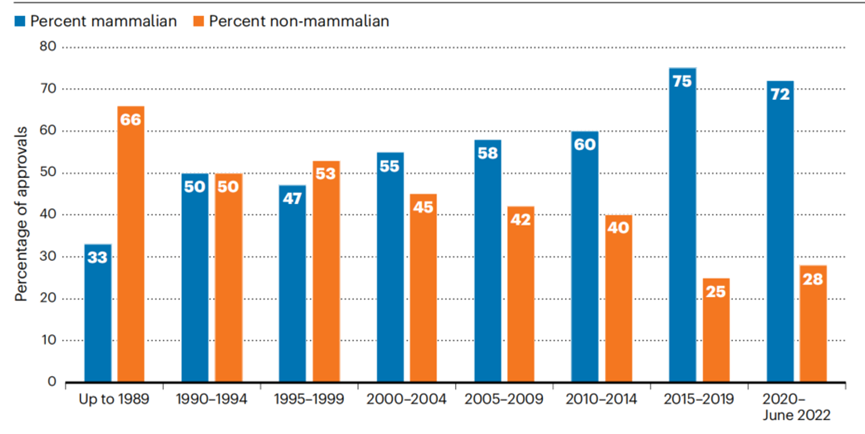

同样值得关注的是,生物类似物及核酸类产品、基因工程细胞疗法的批准率也有所提高。哺乳动物细胞系统仍然是最常用的表达系统。通过重组方法生产的159种产品中,大多数产品(107种,或67%)是在哺乳动物细胞中生产的。近年来,这一趋势有所改变,因为低于2014-2018年期间批准的哺乳动物细胞生产的生物制品比例(84%;图5)。所使用的表达系统是由产品翻译后修饰(PTM)要求决定的。

在2014-2018年度间,最常用的哺乳动物细胞培养系统仍然是中国仓鼠卵巢细胞(CHO细胞),在哺乳动物细胞系统中生产的107个产品中有95种(89%)是利用CHO细胞。使用的其他哺乳动物系统包括NS0小鼠骨髓瘤细胞(7种),以及叙利亚幼地鼠肾细胞(BHK细胞)、人类胚胎肾细胞(HEK)、sp2/0小鼠骨髓瘤细胞和PER C6原代人类胚胎视网膜细胞(各1个产品)。此外,通过转基因方法在转基因兔奶中生产出了首个创新疗法:Sevenfact。目前获批的两种产品也在转基因系统中生产:2009年批准的Atryn(转基因山羊奶)和2015年批准的Kanuma(转基因鸡蛋)。

在非哺乳动物生产平台中,大肠杆菌继续占主导地位:自2018年以来批准了用于36种产品的生产,毕赤酵母(5种)和酿酒酵母(4种)生产的产品数量较少。同样值得注意的是荧光假单胞菌,用于重组生产生物类似物Livogiva/Qutavina的活性成分(特立帕肽),以及赖氨酸(天冬酰胺酶)的活性成分和多组分疫苗Vaxneuvance的成分。历史上,荧光假单胞菌被用于生产单一的生物药物Bonsity(一种最初于1987年批准的重组甲状旁腺激素(PTH))。酵母汉氏菌多态性也被用于Heplisav B的生产,(一种重组乙型肝炎表面抗原)。

除了少量疫苗通过口服方式给药(口服重组霍乱疫苗),大多数产品都是通过非口服方式给药。值得注意的是,用于2型糖尿病的索马鲁肽(司美格鲁肽):酰化的39个氨基酸多肽以片剂形式口服,这是生物制药行业的先河。该片剂含有一种新型赋形剂(辛酸钠)作为促吸收剂有助于索马鲁肽通过胃肠道上皮细胞摄取,从而进入血液循环。

另一个值得关注的是用于阿尔茨海默氏症治疗的产品Aduhelm,于2021年被FDA以加速批准程序批准。临床研究证实,静脉注射Aduhelm可导致淀粉样蛋白-β斑块的减少,尽管这种效果和明显的临床改善之间的关系仍有待确定。再加上一些安全问题,导致欧洲药品管理局(EMA)拒绝在欧洲批准上市。静脉注射Aduhelm可以减少大脑中的淀粉样β斑块,这表明只要有足够量的抗体通过血脑屏障就可产生生理效应。这一发现可能有助于推动其他基于单抗的治疗方法。

COVID-19疫苗和治疗产品开发

自2019年11月首个报告病例,截止至2022年12月,各国已向世卫组织报告了6.36亿例确诊病例和660万死亡病例(最新统计数据可在https://COVID19.who.int获得)。

由于制药行业的快速行动和监管机构反应的敏捷性,有效的COVID-19疫苗和治疗药物被快速开发,速度之快前所未有。监管机构将资源向与COVID-19相关的研发方向倾斜,并向产品开发商提供科学的建议、合规的检查和加速评估程序。滚动审查被证明是特别高效的监管方式。FDA对COVID-19产品的批准是通过在紧急情况下授权批准,而EMA则使用其已有的附条件营销许可程序加快审评。到2022年9月,FDA和EMA已经审批或批准了22种不同的针对COVID-19的药物(6种疫苗和16种治疗性药物),其中16种是生物制品,主要是疫苗和单克隆抗体。

据估计,截止至2022年11月,世界卫生组织估计,全球总共接种了130亿剂疫苗。美国疾病控制与预防中心的数据显示,对于50岁以上的人群,全面接种疫苗可将死亡风险降低12倍。疫苗原料的开发和生产方法各不相同;已批准的疫苗包括基于mRNA疫苗(针对病毒棘突蛋白)、灭活佐剂SARS-CoV-2病毒(Valneva)、编码SARS-CoV-2刺突蛋白(Vaxzevria和Jcovden)和重组刺突蛋白(Nuvaxovid)的腺病毒疫苗。从技术角度来看,基于mRNA的疫苗具有新颖性,可能为其他疾病领域mRNA疫苗的开发铺平道路。

市场销售额

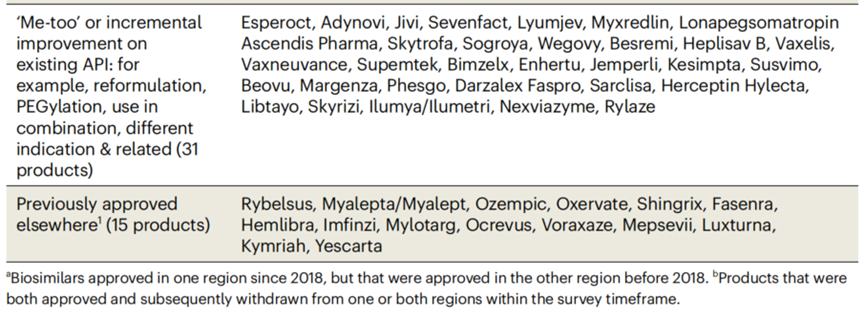

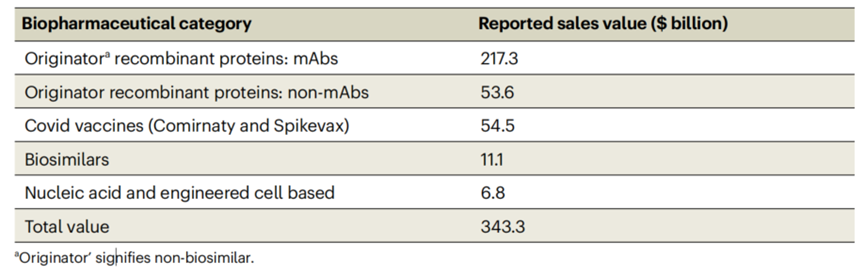

生物制药的市场估值持续上升。来自La Merie(http://www.lamerie.com e)和Fierce Pharma(http://www.fiercepharma.com)的财务报告数据显示,生物制品2021年的全球销售总额达到3430亿美元(见表2)。事实上,这个数字的代表性不足,因为一些地区的生物类似物收入尚未公开报道。重组蛋白(包括单抗和非单抗)销售额高达2710亿美元,比2017年(1880亿美元)增长了44%。

表2 报告的2021年生物制药全球销售价值总额

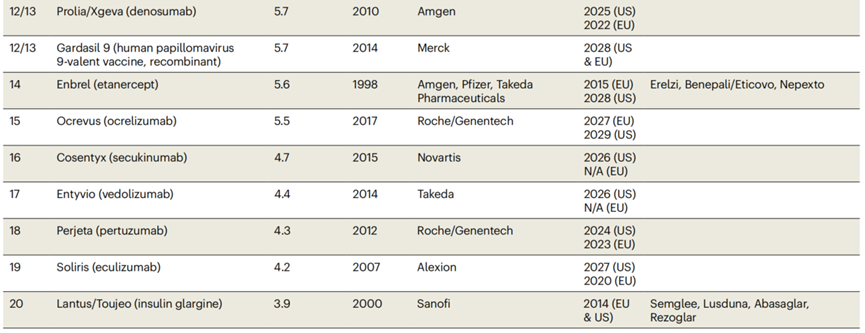

生物类似物、核酸药物(不包括COVID-19 mRNA疫苗)和工程细胞治疗产品的市场销售额相对稳定。2021年,销售额为179亿美元,约占生物制品市场销售总额的5%。在2021年公布的73种生物制品(销售额超过10亿美元)中,两种是生物类似物(Erelzi和Mvasi的销售额分别为15亿美元和11亿美元),两种是核酸/基因治疗产品:Spinraza and Zolgensma,销售额分别为19亿美元和13亿美元。基于单抗的产品(包括Fc融合产品)仍然是销售额最高的。2021年的总销售额达到2170亿美元,占销售额前20的产品中的15个(图表3)。就目标适应症而言,绝大多数单抗是针对炎症和自身免疫性疾病(2021年累计销售额为993亿美元)和肿瘤相关疾病(2021年累计销售额为684亿美元)。

尽管大多数生物制剂销售额同比增长势头强劲,但红细胞生成素、干扰素、CSF、人类生长激素(hGH)和促卵泡激素(FSH)销售额下滑。来自La Merie的数据显示,2021年该类产品的全球销售额为117亿美元,比2020年(136亿美元)下降了14%。近十年的销售额下降了一半以上(低于2012年的266亿美元)。其主要原因包括来自生物类似物的竞争和针对相同适应症的其他疗法的获批上市。

生物类似物轰动一时

在2018年1月至2022年6月期间,生物类似物的获批数量持续激增。自2006年以来,已获得欧盟和/或美国的批准的生物类似物有94种(按商品名计),其中包括2种hGHs,5种红细胞生成素(EPOs),20种粒细胞CSF(g-CSF;非格司汀和聚乙二醇化非格司汀),2个FSHs,9个工程胰岛素,51种基于抗体或抗体融合的产品和5种PTHs。

94款产品中,有83种生物类似物在欧盟获得批准上市,其中44种(53%)在2018年1月至2021年6月获批。在美国,迄今为止共有37种产品获批,其中27种(73%)在在2018年1月至2021年6月获批。自2018年以来,获批的明星产品包括聚乙二醇(PEG)-非格司汀(Neulasta生物类似物;2021年全球销售额为20亿美元),与阿达木单抗生物相似的工程胰岛素和单抗(Humira;2021年销售额210亿美元),曲妥珠单抗(赫赛汀;2021年销售额29亿美元,贝伐单抗(Avastin;2021年销售额33亿美元)。

美国生物类似物的批准和市场渗透率受到监管、相关法律和投入成本的影响。FDA对生物类似物的审批,会着重考量生物相似性和可互换性两个层面的问题。可互换的生物类似物必须满足《生物制品价格竞争和创新法案》所概述的额外监管要求。美国在该领域的专利诉讼也可能减缓或阻止拟定的生物类似物进入市场。最近的一项研究发现,支持生物类似物在美国获批的临床试验比新分子实体的关键试验纳入的患者数更多(中位数504例患者)、观察周期更长(中位数52周)和投入也相对较高(估计中位数成本为2080万美元)。

单克隆抗体获批情况

无论是获批的产品数量还是商业价值,单克隆抗体都占主导地位。这些抗体大多数是人源化的,通过抗体结构的改造以增强或稳定特定功能。据报道,Jemperli和Evkeeza(IgG4单克隆抗体)都倾向于形成不完全抗体。为了防止这种情况发生,每个重链在Fc结构域的铰链区域包含的丝氨酸被脯氨酸取代,从而稳定了两个重链之间的二硫键。

Skyrizi是人源化的IgG1抗体,是工程化抗体的另一个例子。用于治疗斑块性银屑病和银屑病关节炎,它通过选择性结合IL-23的p19亚基,抑制IL-23与其受体结合。该抗体的结构是在Fc区域的两个突变,Leu234Ala和Leu235Ala,以降低其潜在的效应功能。重链的c端赖氨酸也被剔除,以减少潜在的电荷异质性。

2018年1月至2021年6月,还批准了五种糖基化产品(非岩藻糖修饰或低岩藻糖修饰):Uplizna、Rybrevant、Blenrep、Fasenra和Poteligeo。去除抗体Fc糖成分中的主要残留物可以提高抗体依赖的细胞毒性(ADCC),潜在地提高单克隆抗体的效力,其作用模式依赖于这种抗体效应功能。

其他出现的工程化抗体包括三种双特异性单抗:Vabsmo、Rybrevant和双特异性T细胞介导(BiTE)的Lunsumio。Cabilivi是首个获批上市的纳米类抗体。三个抗原结合片段也进入了市场:Byooviz、Susvimo和Beovu。这三种方法都是针对黄斑变性,通过玻璃体内注射使用。较小的抗体片段可以将高摩尔剂量药物传递到玻璃体,可以增强视网膜组织穿透,延长治疗效果。

2018年1月至2021年6月,批准了6种抗体-药物偶联物(ADC):Padcef、Enhertu、Tivdak、Trodelvy、Zynlonta和Blenrep,加上在此之前获批的5种ADC产品,目前上市的ADC药物共计11款。ADC由一种通过化学偶联的方式,将细胞毒性有效载荷与抗体进行结合。细胞毒素的发现和化学连接子设计的进展推动了越来越多的ADC进入临床。2021年,ADC累计创造了54亿美元的市场售额,其中两款产品(Kadcyla和Adcetris)销售额更是轰动一时。

偏头痛治疗药物Vyepti是一种人源化的抗降钙素基因相关肽(CGRP)IgG1抗体,是在巴斯德酵母中产生的第一个抗体。静脉注射后,它与CGRP结合,阻止CGRP与受体结合,从而减缓偏头痛发作的起始时间、频率和严重程度。mAb的重链N-糖基化位点已通过蛋白质工程去除,由此也消除了由酵母衍生的糖组分而导致的人类潜在免疫原性问题。虽然糖成分的缺乏阻止了ADCC和补体依赖的细胞毒性(CDC)效应功能,但该产品的作用模式并不依赖于这种功能。

核酸药物获批情况

2018年1月至2022年6月出现的两种最具技术创新性、医学影响力和商业价值的产品属于COVID-19 mRNA疫苗Spikevax和Comirnaty。另外12种核酸产品也获得上市,主要是之前批准的7种产品的补充。新批准的产品包括5种基于小干扰RNA(siRNA)的产品(Amvuttra、Leqvio、Givlaari、Oxlumo和Onpattro)、5种反义核苷酸(Amondys 45, Viltepso, Viondys 53, Waylivra和Tegsedi),以及2种基因治疗产品(Zolgensma和Luxturna)。

因此,siRNA、反义RNA和基因疗法尚未对主流生物制药市场产生广泛的影响。这些新型疗法可能获益于开发COVID-19 mRNA疫苗过程中的教训,但它们面临更严峻的技术挑战。mRNA疫苗利用免疫系统提供的大量扩增-小剂量的肌肉注射,并被局部抗原提呈细胞吸收,导致全身系统的适应性免疫反应。相比之下,大多数非疫苗核酸产品需要更高的剂量、全身给药、递送到特定组织、延长治疗作用,在许多情况下,还需要克服长期给药的免疫原性。这些技术壁垒基本上仍有待解决。

细胞治疗产品获批情况

2018年1月至2022年6月期间,新的细胞疗法涌入市场,欧盟和/或美国共批准9款此类产品上市。新获批的产品中有6种是基于CAR-T细胞,用于治疗血液恶性肿瘤(多发性骨髓瘤、白血病,特别是淋巴瘤)。

CAR-T细胞疗法已被证明对B细胞恶性肿瘤最有效,而将其扩展到实体肿瘤仍然具有挑战。CAR-T细胞疗法治疗之后可能会由肿瘤进化引起肿瘤复发。该方法也存在安全问题,特别是细胞因子释放综合征。CAR-T细胞治疗昂贵,价格通常在40万至50万美元之间。

以基因工程细胞为基础的产品也已被开发用于非肿瘤适应症。最典型的例子是Zynteglo,一种基于造血干细胞的基因疗法,于2019年被EMA批准,用于治疗输血依赖的β-地中海贫血。Zynteglo由功能性β-球蛋白基因转导的自体造血干细胞组成。临床研究显示,在治疗36个月后β-球蛋白基因持续表达。然而,出于商业原因,蓝鸟生物无法与欧盟多个官方机构达成报销协议,最终将该药从这些市场上撤下。FDA在今年8月批准了Zynteglo,每位患者的相关价格为280万美元。

未来方向

PhRMA公布的数据表明,全球有7800多种生物制剂正在进行临床开发,其中1000多种已经进入三期临床试验阶段。到目前为止,肿瘤仍然是最常见的适应症,其他常见的目标适应症包括遗传疾病、心血管疾病以及神经、眼和血液等疾病领域。将近三分之一的临床开发的产品(2533)是单抗类产品。目前正在临床试验阶段的基因修饰细胞疗法(348)和核酸和基因疗法(546)数量依然醒目。来自Evaluate Pharma公司的数据表明,全球生物技术产品的总销售占全球药品总销售的百分比继续稳步增长,从2010年的18%增长到目前的30%以上。

目前有超过100种(非COVID-19)单抗产品处于晚期临床开发阶段。约有60种处于临床阶段的单克隆抗体针对肿瘤:18种针对血液恶性肿瘤,大多数针对包括卵巢癌、前列腺癌、黑色素瘤、乳腺癌、小细胞肺癌和肾癌在内的实体瘤。将近三分之一(18种产品)是双特异性的,五分之一(12种产品)是抗体偶联物。几乎所有的产品都是人源化的特异性产品。除了上述产品外,仍有超过12种COVID-19单克隆抗体仍在临床研究中。

在单抗类产品开发管线的早期阶段,显示出更多样化的抗体形式(ADC、双特异性和片段)和更大比例的产品靶向实体瘤。例如,肿瘤学临床试验中80%的ADC针对实体瘤。根据世界卫生组织的数据,实体瘤是2020年全球最常见的癌症死亡原因,包括肺癌(180万人死亡)、结肠和直肠癌(91.6万人死亡)、肝癌(83万人死亡)、胃癌(76.9万人死亡)。

核酸和基于工程细胞疗法继续代表着一个充满活力和不断增长的治疗领域。COVID-19相关疫苗的获批也证实,mRNA疫苗领域作为后起之秀,值得期待。基于CAR-T细胞的疗法进展将继续推动该领域的发展,特别是针对实体瘤方向。虽然2018年1月-2022年6月间只有两款基于病毒装载的基因治疗产品(Zolgensma和Luxturna)获批上市,但此类产品在临床试验中显示出显著的治疗效果。另外一种类似的产品(生物标记素的血友病A产品Roctavian)最近已经在欧洲获得了批准,FDA正在审查该产品的上市申请(BLA)。来自行业消息的报告表明,Biomarin公司的Roctavian,在欧洲的标价将达到150万欧元。

生物类似物将继续在生物制药领域中增长,各种面向美国的调研报告表明,近100种针对美国市场的生物类似物正在临床开发中,未来五年生物类似物的累计销售额可能达到800亿美元。Allied Market Research最近的一份报告显示,由于生物类似物单克隆抗体、CSF、促红细胞生成素、胰岛素和人类生长激素的销售,到2031年,全球生物类似物市场将达到1430亿美元。

结 语

在未来的生物制药领域,COVID-19很可能成为生物制药领域的特色,mRNA和其他疫苗需要匹配新的SARS-CoV-2突变株。世卫组织数据显示,目前全球有172种COVID-19疫苗正在临床开发中,其中55款(32%)基于病毒外壳中膜蛋白质亚型,40款(23%)基于RNA,23款(13%)基于(非复制的)病毒载体。

1、Walsh, G. Nat. Biotechnol. 36, 1136–1145 (2022).

2、Walsh, G. Nat. Biotechnol. 32, 992–1000 (2018).

3、Kelley, B., Kiss, R. & Laird, M. (2018). in New Bioprocessing Strategies: Development and Manufacturing of Recombinant Antibodies and Proteins (eds Kiss, B.,Gottschalk, U. & Pohlscheidt, M.) 443–462 (Springer, 2018).

4、Dean, A. Q., Luo, S., Twomey, J. D. & Zhang, B. MAbs 13, 1951427 (2021).

5、Pardi, N., Hogan, M. J., Porter, F. W. & Weissman, D. Nat. Rev. Drug Discov. 17, 261–279 (2018).

版权声明:本网站所有注明来源“医微客”的文字、图片和音视频资料,版权均属于医微客所有,非经授权,任何媒体、网站或个人不得转载,授权转载时须注明来源:”医微客”。本网所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,转载仅作观点分享,版权归原作者所有。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。 本站拥有对此声明的最终解释权。

发表评论

注册或登后即可发表评论

登录注册

全部评论(0)